목차

안녕하세요! 종이의 집입니다. 오늘은 CWEB ETF에 대해서 알려드리도록 하겠습니다. CWEB ETF는 CSI(중국증권지수주식회사)에 의해 인터넷 및 인터넷 관련 업종에 속하는 중국에 기반을 둔 상장기업을 모아서 만든 CSI China Internet 지수의 일일 수익률 2배를 추종하는 레버리지 ETF입니다.

그럼, CWEB ETF에 대해 하기 단원에서 자세히 설명드리도록 하겠습니다.

※ 상단의 목차에서 원하는 단원을 클릭하시면 해당 단원으로 즉시 이동이 가능합니다.

0. 레버리지 대한 설명

▶ 레버리지 상품이란?

레버리지란 투자자가 소유한 자본 이상의 자금을 빌려 투자하는 것을 의미합니다. 보통 n배 레버리지 ETF는 기초지수가 하루 동안 1% 상승할 경우 레버리지 상품은 n배 상승하도록 추종하는 상품입니다.

예를 들어, 러셀 2000 지수의 주가가 하루 동안 1% 상승하면 TNA ETF는 3배 레버리지 상품이므로 +3% 상승합니다. 그러나 반대로 러셀 2000 지수의 주가가 하루 동안 1% 하락하면 TNA ETF는 -3% 하락합니다.

여기서 주목해야 할 점은 "하루동안"이라는 점입니다. 왜냐하면, 레버리지 ETF는 일단위로 리밸런싱 되어 목표한 레버리지 비율을 유지하기 때문입니다.

이러한 이유로 장기적인 차트를 보면 정확히 2배가 아니라 상승 시와 하락 시 배율의 차이가 2배를 지속적으로 벗어나는 것을 확인할 수 있습니다.

여기서, 추종지수의 레버리지 비율을 맞추기 위하여 지수 스왑이라는 상품을 거래하게 되는데, 지수 스왑(Index Swap)은 은행들과 주가 지수의 성과에 따른 스왑을 계약하고 현금흐름을 교환하게 되는 일종의 파생상품 거래를 말합니다.

이때 계약 기간 동안 은행과 거래한 운용사에서 은행에게 "스왑 이자"를 지불합니다.

▶ 레버리지 ETF 주가 이익률이 3배가 아닌 이유[레버리지 ETF의 괴리율 발생 원인]

여기서 확인할 수 있는 점은 기초 지수의 3배를 추종하는 3배 레버리지의 하락 비율이 기초지수 대비 3배가 아니라는 점입니다.

이러한 이유는 하루동안 발생된 지수의 수익률의 3배를 추종하며 이로 인해 발생된 음의 복리 때문입니다. 복리는 양의 복리에도 적용되지만 음의 복리에도 적용이 됩니다.

바로 위의 표에서 확인할 수 있듯이 2일 차부터 4일 차까지 기초지수는 매일 -10%를 기록하였고, 3배 레버리지는 이에 따라 매일 -30%를 기록하였습니다. 최종 주가를 확인하면 기초지수의 주가는 729이고 3배 레버리지의 주가는 343입니다.

기초지수의 하락한 값은 1000-729 = 271이고, 3배 레버리지 주가가 하락한 값은 1000-343 = 657입니다. 657 / 271을 계산하면 약 2.4배라는 것을 확인할 수 있습니다.

여기서 알 수 있는 점은 기초 지수의 주가로부터 배수를 적용하여 3배 레버지리의 주가를 감산하는 것이 아닌 기초지수의 주가 이익률만 추종하여 3배 레버리지 주가에 적용하여 산출하는 방식을 사용하여 하락이 중첩될수록 3배 레버리지의 주가는 기초 지수 대비 더 많이 하락하게 되므로, 기초지수대비 3배 레버리지의 주가가 더 작아지게 되어 더 작아진 주가에 하락률을 적용하여 괴리율이 발생하게 됩니다.

반대로, 주가 상승이 지속되어 양의 복리가 적용될 때에는 기초지수 대비 3배 이상 상승하게 됩니다.

위의 표를 보면 매일 10%씩 증가하는 기초지수에 대한 값을 확인할 수 있는데, 최종 이익률이 기초지수는 33.10%이고, 3배 레버리지는 119.70%입니다. 약 3.6배 차이가 난다는 것을 확인할 수 있습니다.

이와 같은 이유는 음의 복리와는 반대로 양의 복리가 적용되어 기초 지수의 주가 대비 3배 레버리지의 주가가 더 많이 상승하게 되므로, 기초지수 대비 3배 레버리지의 주가가 더 증가하게 되어 더 커진 주가에 상승률을 적용하여 괴리율이 발생하게 됩니다.

▶ 주가가 횡보할 경우 레버리지 상품 투자 시 위험성

바로 위의 차트를 보시면 기초 지수를 나타내는 회색 차트는 제자리를 횡보하고 있어서 결국 원래 가격으로 회귀했지만, 기초 지수의 레버리지를 나타내는 노란색 차트는 점점 하락한다는 것을 확인하실 수 있습니다.

이렇게 기초 지수가 횡보할 경우 기초지수의 레버리지 수익률이 점점 하락하는 이유는 "변동성 끌림 현상(Volatility Drag)"이라는 것 때문입니다.

여기서 "변동성 끌림 현상"이란 레버리지 ETF나 ETN과 같은 파생상품이 시간이 지남에 따라 원래 목표했던 수익률과 실제 수익률 간의 차이를 나타내는 현상을 말합니다.

이와 같은 차이가 발생하는 이유는 레버리지 상품이 일일 수익률을 추종하는 데 사용하는 파생상품(선물계약, 스왑 등)의 특성으로 인해 발생합니다.

파생상품은 은행이 결과적으로 금액을 보증해 주는 계약이므로 기준금리에 추가된 가산금리의 이자가 발생합니다.

이렇게 발생된 이자 비용을 기존 상품의 주가에 반영하여 차감하는 방식을 사용하게 되므로 개인 투자자들이 알아차리기 어렵습니다.

여기에 일일 수익률을 n배 추종하는 레버리지 상품의 특성상 양의 복리와 음의 복리로 인하여 괴리율의 발현이 가속화되게 됩니다.

1. CWEB ETF 란 무엇인가?

- 종목명 : Direxion Daily CSI China Internet Idx Bull 2X Shs

- 추종지수 : CSI Overseas China Internet Index (H11137)

- 상장일 : 2016년 11월 2일

- 1주당 가격 : $59.31

- 배당수익률 : 연 1.80%

- 운용보수 : 연 1.30%

- 운용사 : Direxion

- 시가총액 : 7,402억 원

- 일평균 거래금액 : 518억 원

- 베타 : 0.71

- 투자종목 : 33개

CWEB ETF의 투자 종목 선정기준

- CSI 중국 인터넷 지수에 대해 일일수익률 2배(2x)로 추종합니다.

- 중국증권지수주식회사(이하 "CSI")에 의해 정의된 인터넷 및 인터넷 관련 업종에 속하는 중국에 기반을 둔 상장 기업이어야 합니다.

- 중국에 본사를 둔 회사 중 다음 기준 중 하나를 충족하는 회사이어야 합니다.

1) 중국 내 법인이 있어야 합니다.

2) 중국 본토에 본사 설립되어 있어야 합니다.

3) 수익의 50% 이상을 중국 본토에서 창출해야 합니다. - 지난 한 해 동안 일평균 거래금액이 50만 달러 이상 또 일평균 시가총액이 5억 달러 이상이어야 합니다.

- 매일 편입종목 및 편입비중 재조정합니다.

2. CWEB ETF의 주가 차트 및 근황

CWEB ETF의 상장일인 2016년 11월 2일부터 2024년 10월 9일까지의 주가 차트 현황입니다. 상장가 대비 -80.08% 하락하였습니다.

CWEB ETF는 Direxion에서 운용하는 중국 인터넷 기업에 2배 레버리지를 적용한 ETF입니다. 이 ETF는 중국의 대표적인 기술 기업들, 특히 인터넷 관련 기업들의 성과에 2배로 민감하게 반응하는 구조입니다. 최근 몇 년간, 중국의 경제 성장 둔화, 규제 강화, 그리고 글로벌 무역 갈등 등의 요인으로 인해 CWEB의 주가 변동성이 크게 확대되었습니다.

2023년 하반기 기준으로 CWEB은 몇 차례 큰 변동을 겪었습니다. 중국 정부의 기술 기업에 대한 규제가 완화된다는 소식이 전해질 때마다 ETF는 단기적인 급등세를 보였으나, 시장 전반의 불안정성으로 인해 하락세로 돌아서기도 했습니다.

2023년 초에는 비교적 저조한 성과를 보였으나, 하반기 들어 중국 경제 회복과 더불어 회복세를 보여왔습니다. 그러나 과거 대비 아직 낮은 수준에 머물러 있으며, 전반적인 시장 심리가 불확실한 상태입니다.

기술적 분석 측면에서 보면, CWEB의 50일 및 200일 이동평균선이 여러 번 교차하는 모습을 보이며, 이는 시장 내 불확실성이 반영된 결과로 해석할 수 있습니다. 거래량 역시 변동성이 높은 구간에서 급격히 증가하는 경향을 보였으며, 이는 단기 투자자들이 ETF에 활발히 참여하고 있음을 시사합니다.

CWEB ETF는 중국 기술 기업에 대한 투자로 구성되지만, 미국 경제와도 긴밀하게 연결되어 있습니다. 글로벌 시장에서 미국과 중국은 가장 큰 경제 강국으로, 두 나라 간의 무역 분쟁, 규제 정책 및 기술 경쟁은 CWEB ETF의 수익률에 직접적인 영향을 미칩니다.

최근 미국의 금리 인상 기조는 전 세계적으로 위험자산 회피 성향을 높였습니다. 이는 CWEB과 같은 고위험 레버리지 ETF에 부정적인 영향을 미쳤습니다. 금리 인상은 성장주, 특히 기술주에 악영향을 미치며, 이러한 현상은 CWEB ETF에도 영향을 주었습니다. 더불어, 미국과 중국 간의 기술 패권 다툼은 특히 반도체와 같은 핵심 산업에서 심화되고 있으며, 이는 중국 인터넷 기업의 성장 가능성을 제약할 수 있습니다.

미국 경제와 CWEB의 관계는 글로벌 경제 환경을 반영합니다. 미국의 금리 정책이 중국 경제에 간접적으로 영향을 미칠 뿐만 아니라, 달러 강세가 중국 기업의 글로벌 수익성에 영향을 줄 수 있습니다. 특히 중국의 기술 및 인터넷 산업이 글로벌 자본 시장에서 차지하는 비중이 큰 만큼, 미국 경제와의 상호작용은 이 ETF의 변동성을 크게 증가시킵니다.

3. CWEB ETF의 포트폴리오 비중

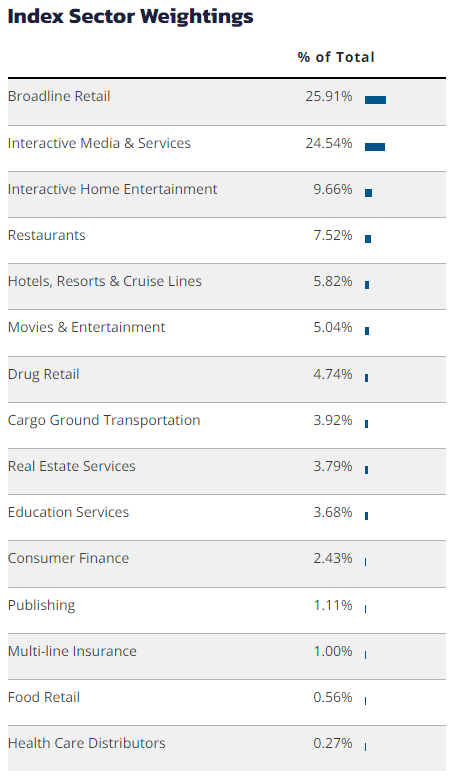

3-1. 추종 지수 섹터별 비중

CWEB의 추종지수인 CSI China Internet Index의 섹터별 비중은 다음과 같습니다.

- Broadline Retail(종합 소매점 및 백화점)[임의소비재]: 25.91%

- Interactive Media & Services(양방향 미디어 및 서비스)[통신]: 24.54%

- Interactive Home Entertainment(엔터테인먼트)[통신]: 9.66%

- Restaurants(레스토랑)[임의소비재]: 7.52%

- Hotels, Resorts & Cruise Lines(호텔, 리조트, 크루즈)[임의소비재]: 5.82%

- Movies & Entertainment(영화 & 엔터테인먼트)[통신]: 5.04%

- Drug Retail [필수소비재]: 4.74%

- Cargo Ground Transportation(화물 운송)[산업재]: 3.92%

- Real Estate Services [리츠]: 3.79%

- Education Services [임의소비재]: 3.68%

- Consumer Finance [금융]: 2.43%

- Publishing [통신]: 1.11%

- Multi-line Insurance [금융]: 1.00%

- Food Retail [필수소비재]: 0.56%

- Health Care Distributors [헬스케어]: 0.27%

위의 자료는 GICS 기준에 따라 각종 섹터의 하위 산업으로 분류되었습니다. 이를 취합하여 기초 산업을 기준으로 섹터별 비중을 산출하면 다음과 같습니다.

- 임의소비재: 42.93%

- 통신: 40.35%

- 필수소비재: 5.3%

- 산업재: 3.92%

- 리츠: 3.79%

- 금융: 3.54%

- 헬스케어: 0.27%

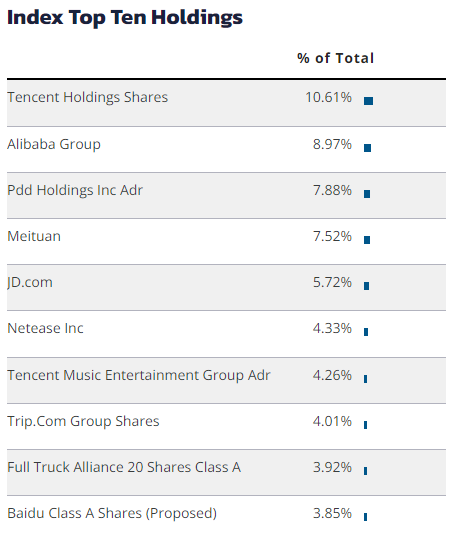

3-2. 추종 지수 보유종목 비중 Top 10

CWEB ETF의 추종 지수인 CSI China Internet Index의 보유종목 상위 10개는 다음과 같습니다.(상위 10 종목 비중 : 61.07)

- 텐센트 홀딩스[HKG: 0700]: 10.61%

- 알리바바[HKG: 9988]: 8.97%

- 핀둬둬[PDD]: 7.88%

- 메이퇀 디엔핑[HKG: 3690]: 7.52%

- 징동닷컴[HKG: 9618]: 5.72%

- 넷이즈[NTES]: 4.33%

- 텐센트 뮤직 엔터테인먼트[TME]: 4.26%

- 트립닷컴(씨트립)[TCOM]: 4.01%

- Full Truck Alliance[YMM]: 3.92%

- 바이두 클래스 A[BIDU]: 3.85%

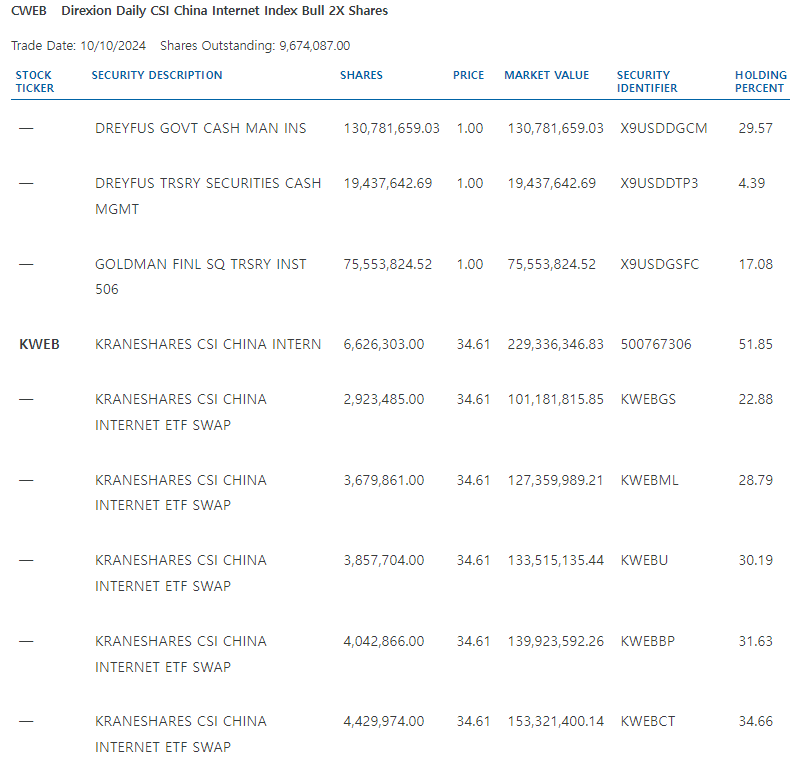

3-3. CWEB ETF 보유종목 현황

CWEB ETF의 보유종목은 다음과 같습니다.

- DREYFUS GOVT CASH MAN INS: 29.57%

- DREYFUS TRSRY SECURITIES CASH MGMT: 4.39%

- GOLDMAN FINL SQ TRSRY INST 506: 17.08%

- KRANESHARES CSI CHINA INTERNET ETF [KWEB]: 51.85%

- KRANESHARES CSI CHINA INTERNET ETF SWAP: 22.88%

- KRANESHARES CSI CHINA INTERNET ETF SWAP: 28.79%

- KRANESHARES CSI CHINA INTERNET ETF SWAP: 30.19%

- KRANESHARES CSI CHINA INTERNET ETF SWAP: 31.63%

- KRANESHARES CSI CHINA INTERNET ETF SWAP: 34.66%

위와 같이 운용사와 은행들이 지수 스왑거래를 함으로써 CSI China Internet 지수의 일일 수익률 2배를 추종합니다. 여기서 지수 스왑이란 은행들과 주가 지수의 성과에 따른 스왑을 계약하고 현금흐름을 교환하게 되는 일종의 파생상품 거래를 말합니다.

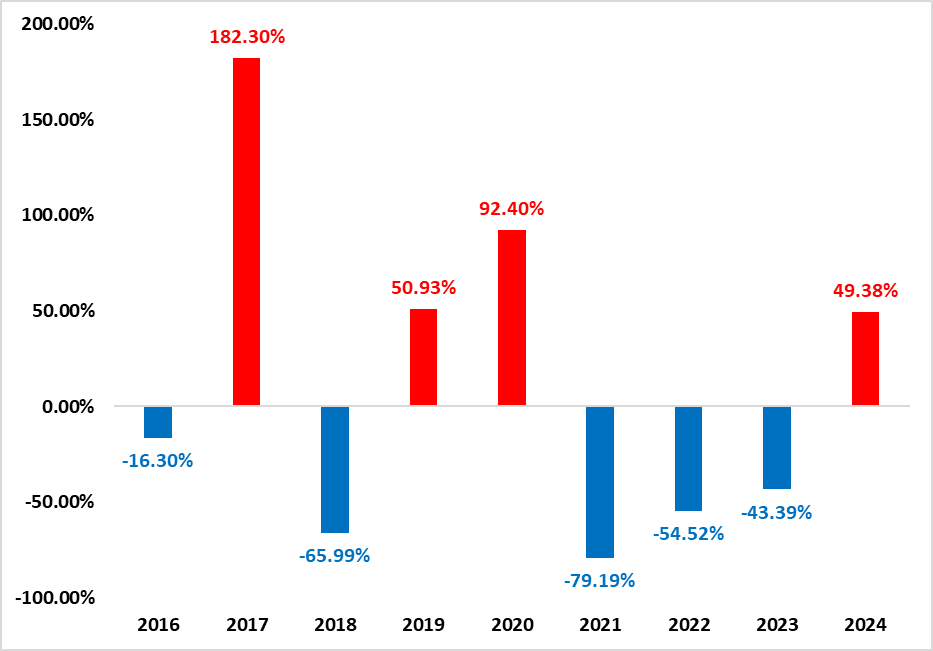

4. CWEB ETF의 연도별 수익률

| 연도 | 수익률 |

| 2016 | -16.30% |

| 2017 | 182.30% |

| 2018 | -65.99% |

| 2019 | 50.93% |

| 2020 | 92.40% |

| 2021 | -79.19% |

| 2022 | -54.52% |

| 2023 | -43.39% |

| 2024 | 49.38% |

CWEB ETF는 상장 이후 연평균 약 -17.78% 하락하였습니다. 위의 이미지에서 볼 수 있듯이 연도별 수익률의 변동성이 매우 높다는 것을 알 수 있습니다. 이는 레버리지 ETF의 특성상 기초지수 주가변동에 더욱 민감하게 반응하기 때문입니다.

CWEB ETF의 향후 전망은 중국 경제의 회복 여부에 크게 좌우될 것입니다. 중국 정부의 규제가 완화되고, 경제 성장률이 다시 회복될 경우, 중국 기술 기업들이 다시금 성장을 이어갈 가능성이 큽니다. 특히 인공지능, 클라우드 컴퓨팅, 전자 상거래 등 미래 성장 산업이 중국의 중장기적 기술 경쟁력을 뒷받침할 수 있습니다.

그러나 단기적으로는 미국과 중국 간의 지정학적 긴장, 특히 기술 부문에서의 갈등이 해결되지 않으면 투자자들의 신뢰가 회복되기 어려울 것입니다. 또한 미국의 금리 정책과 글로벌 시장에서의 위험 회피 성향이 향후에도 중요한 변수로 작용할 것입니다.

5. CWEB ETF의 장점 및 단점

5-1. 장점

- 고수익 잠재력

CWEB은 2배 레버리지 ETF로서 단기적인 수익 극대화 전략을 추구하는 투자자들에게 매우 매력적입니다. 중국 인터넷 산업의 회복 또는 성장기에 큰 수익을 기대할 수 있습니다. - 중국 기술주에 대한 노출

중국의 대표적인 기술 기업들, 특히 인터넷과 관련된 기업들에 집중적으로 투자함으로써 해당 산업의 성장성을 직접적으로 반영합니다. 이는 장기적으로도 높은 성장 가능성을 내포합니다. - 글로벌 분산 투자

미국 이외의 시장에 투자함으로써 글로벌 분산 투자의 일환으로 활용할 수 있습니다. 미국 기술주에 집중된 포트폴리오를 중국 시장으로 다각화할 수 있습니다. - 저평가된 자산에 대한 접근

최근 몇 년간 중국 기술 기업들은 규제와 경기 둔화로 인해 저평가된 상태에 있습니다. 이 저평가된 주식들이 회복할 경우 큰 폭의 상승이 기대됩니다. - 단기 트레이딩 기회

변동성이 크기 때문에 단기 매매 전략을 사용하는 투자자들에게는 매력적입니다. 특히 CWEB은 데이 트레이딩 또는 스윙 트레이딩에 적합한 ETF입니다.

5-2. 단점

- 높은 변동성

2배 레버리지를 사용하기 때문에 일반 ETF보다 변동성이 매우 큽니다. 시장이 하락할 때 손실이 2배로 확대될 수 있어 리스크가 매우 큽니다. - 중국 규제 리스크

중국 정부의 기술 기업에 대한 규제가 여전히 큰 부담으로 작용할 수 있습니다. 특히 인터넷과 관련된 기업들은 중국의 정책 변화에 매우 민감하게 반응합니다. - 시장 위험

중국 경제 자체가 부진하거나 글로벌 경기 둔화가 이어질 경우, CWEB ETF의 성과는 크게 악화될 수 있습니다. 또한 미국과 중국 간의 무역 갈등 등 정치적 리스크도 상존합니다. - 시간에 따른 복리 효과 감소

레버리지 ETF는 매일 수익률을 재조정하므로 장기 보유 시 복리 효과로 인해 수익률이 예상보다 낮아질 수 있습니다. 이는 시장의 방향성에 관계없이 발생할 수 있는 리스크입니다. - 달러 강세

미국 달러의 강세는 중국 기업들의 글로벌 경쟁력을 저해할 수 있으며, 이는 CWEB의 수익성에도 악영향을 미칠 수 있습니다.

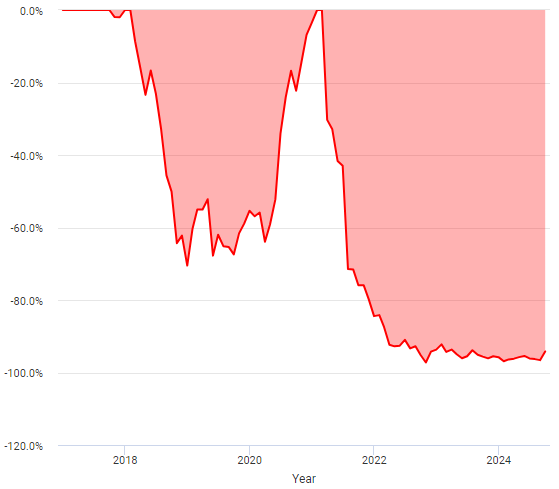

6. CWEB ETF의 MDD(고점 대비 최대 낙폭) 순위

전고점 대비 크게 하락한 순서대로 날짜, 기간, 하락률, 전고점 회복까지의 기간을 정리한 내용입니다. MDD가 -30% 이상 하락한 것들만 정리하였습니다.

- 2021년 3월 ~ 2022년 10월까지 1년 8개월 동안 지속되었으며, -97.24% 하락하였습니다. 2024년 10월 10일 현재까지 전고점을 회복하지 못하였습니다.

- 2018년 1월 ~ 2018년 12월까지 11개월 동안 지속되었으며, -70.51% 하락하였습니다. 2021년 1월(약 2년 1개월 소요)에 전고점을 회복하였습니다.(총 기간 3년)

7. CWEB vs KWEB vs FDN ETF와의 투자 수익률 비교

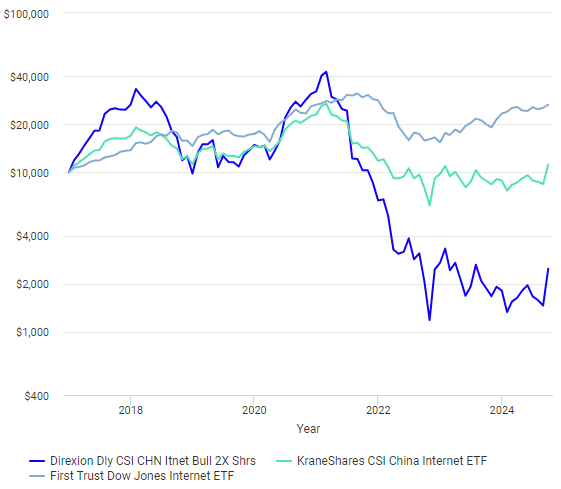

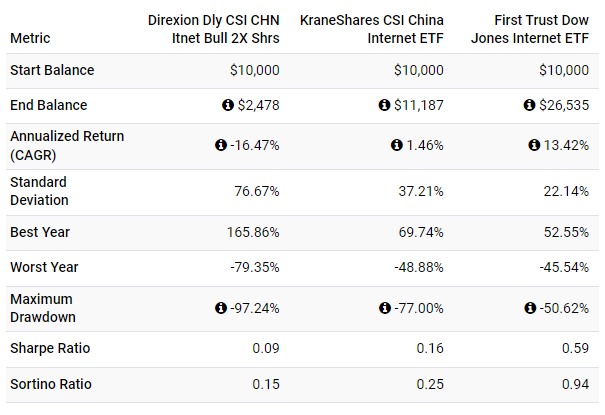

2015년 1월부터 2024년 8월 31일까지 약 10년간 CWEB ETF, KWEB ETF, FDN ETF에 각각 $10,000를 거치식으로 투자하였을 때의 수익률 현황입니다.

위의 차트에서 Direxion Dly CSI CHN Itnet Bull 2X Shrs는 CWEB ETF, KraneShares CSI China Internet ETF는 KWEB ETF, First Trust Dow Jones Internet ETF는 FDN ETF를 의미합니다.

여기서 CWEB는 중국증권지수주식회사(CSI)에 의해 인터넷 및 인터넷 관련 업종에 속하는 중국 기반 기업에 투자하는 기업을 모아 산출한 CSI China Internet Index의 일일 수익률 2배를 추종하는 레버리지 ETF이고, KWEB는 중국증권지수주식회사(CSI)에 의해 인터넷 및 인터넷 관련 업종에 속하는 중국 기반 기업에 투자하는 기업을 모아 산출한 CSI China Internet Index를 추종하는 ETF이며, FDN은 미국 시장에 상장된 대형주 인터넷 분야 회사들에 투자하는 ETF입니다.

수익률 순위는 FDN > KWEB > CWEB 순이며, MDD 순위는 CWEB > KWEB > FDN 순입니다. CWEB와 KWEB는 CSI China Internet Index를 추종하지만 CWEB는 추종지수의 일일 수익률 2배를 추종하는 레버리지 ETF라는 점이 다릅니다. 하지만 중국에 상장된 기업들 중 인터넷 관련 기업들만 산출해서 투자하기 때문에 변동성이 크고, 현재 지정학적 문제로 인하여 미중 무역전쟁과 부동산 대출 과다로 인한 대출 상환 연체로 인한 투자 리스크 등으로 인하여 2021년 말부터 현재까지 하락세를 보여주고 있습니다.

하지만, 이와는 대조적으로 미국의 인터넷 기업들로 구성돈 FDN ETF는 꾸준히 우상향 하는 모습을 보여주고 있습니다. 이는 미국이 기축통화국이기도 하고, 현재 AI 산업의 대부분을 미국의 빅테크 기업이 이끌어나가고 있기 때문입니다.

CWEB ETF는 중국의 인터넷 및 기술 산업에 레버리지를 통해 투자하는 매우 공격적인 상품입니다. 높은 잠재 수익률을 기대할 수 있지만, 그만큼 리스크도 크다는 점에서 매우 신중한 접근이 필요합니다. 중국 경제의 회복 및 정책 변화가 긍정적인 방향으로 이어질 경우, CWEB은 큰 수익을 제공할 수 있을 것입니다.

그러나 미국과 중국 간의 갈등, 글로벌 경제의 불확실성 등 다양한 리스크 요소를 감안해야 하며, 장기 투자는 위험할 수 있습니다. 단기적으로는 변동성을 이용한 트레이딩 전략에 적합할 수 있으며, 장기적으로는 중국 경제의 방향성에 따라 결정될 것입니다.

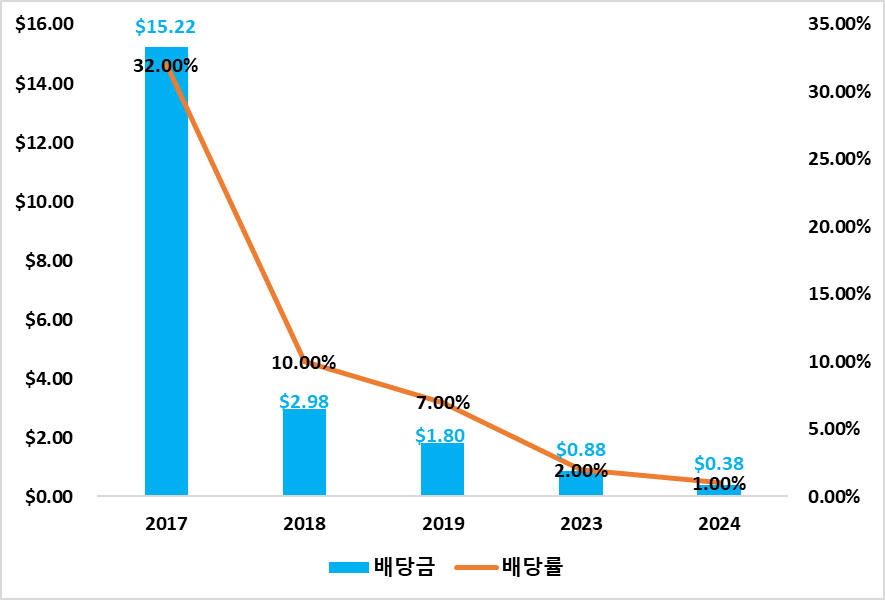

8. CWEB ETF 연도별 배당 수익률 현황

| 연도 | 배당금 | 배당률 |

| 2017 | $15.22 | 32.00% |

| 2018 | $2.98 | 10.00% |

| 2019 | $1.80 | 7.00% |

| 2023 | $0.88 | 2.00% |

| 2024 | $0.38 | 1.00% |

CWEB의 상장일인 2016년 11월 2일부터 2024년 10월 9일까지 ETF의 연도별 배당 지급 현황입니다.

배당금 지급 이력을 보면 2020년, 2021년, 2022년 배당 지급이 누락된 것을 확인할 수 있습니다. 또한, 배당률을 보면 가면 갈수록 하락하고 있는 것을 알 수 있습니다. 이는 중국 기술주 중에서도 변동성이 큰 인터넷 기업에 투자하며, 일일 수익률의 2배를 추종하는 레버리지 상품이기 때문입니다.

따라서, 배당금을 얻기 위한 목적으로 투자하는 것은 좋지 않다는 것을 알 수 있습니다.

9. CWEB와 같이 보면 좋은 ETF

9-1. YINN - 중국 대형주 Top 50 3배 레버리지 ETF

YINN ETF에 대한 설명 - 중국 우량주 Top 50 3배 레버리지 투자의 모든 것!

YINN ETF에 대한 설명 - 중국 우량주 Top 50 3배 레버리지 투자의 모든 것!

목차안녕하세요! 종이의 집입니다. 오늘은 중국 우량주 Top 50 기업에 3배 레버리지 ETF인 YINN ETF에 대한 설명과 중국 우량주 Top 50 지수를 추종하는 1배 ~ 3배 레버리지 ETF의 수익률을 비교분석하여

paper-castle.tistory.com

9-2. YANG - 중국 대형주 Top 50 -3배 레버리지 ETF[-3배 곱버스]

YANG ETF에 대한 설명 - 중국 우량주 Top 50 -3배 곱버스 ETF에 대한 모든 것!(feat. 중국 3배 인버스 레버리지 ETF)

YANG ETF에 대한 설명 - 중국 우량주 Top 50 -3배 곱버스 ETF에 대한 모든 것!(feat. 중국 3배 인버스 레버

목차안녕하세요! 종이의 집입니다. 오늘은 중국 시장 상위 50 종목의 3배 인버스 레버리지(3배 곱버스) ETF인 YANG ETF에 대하여 알려드리도록 하겠습니다. YANG ETF는 FTSE China 50 Index의 3배 인버스 레

paper-castle.tistory.com

9-3. SPLG - 미국 대형주 Top 500 ETF[S&P 500 ETF]

SPLG ETF에 대한 설명 - 미국 S&P 500 지수 추종 ETF[SPY vs SPLG]

SPLG ETF에 대한 설명 - 미국 S&P 500 지수 추종 ETF[SPY vs SPLG]

안녕하세요! 종이의 집입니다. 오늘은 미국 S&P 500 지수 추종 ETF인 SPLG에 대해서 알려드리도록 하겠습니다. SPLG ETF는 미국 대표 3대 지수 중 미국 대형주 Top 500개를 묶어서 지수화시킨 S&P 500 지수

paper-castle.tistory.com

'금융상품 모음집' 카테고리의 다른 글

| TIP ETF에 대한 설명 - 미국 중기 물가연동채권 ETF에 대한 모든 것!(feat. 인플레이션 방어) (0) | 2024.10.15 |

|---|---|

| BOIL ETF에 대한 설명 - 미국 천연가스 2배 레버리지 ETF에 대한 모든 것! (0) | 2024.10.14 |

| VIG ETF에 대한 설명 - 뱅가드 미국 배당 상승 ETF에 대한 모든 것! (0) | 2024.10.09 |

| SPYG ETF에 대한 설명 - QQQ의 성장성과 SPY의 안정성을 동시에 가진 ETF에 대한 모든 것! (0) | 2024.10.08 |

| LABU ETF에 대한 설명 - 미국 바이오 테크 3배 레버리지 ETF에 대한 모든 것!(미국 생명공학 3배 레버리지 ETF) (0) | 2024.10.07 |